Результаты пари о покупке недвижимости

Предыстория.

Осенью 2013-го года, когда деревья были большими, а жизнь, по сегодняшним меркам, безумно скучной, захотелось мне какой-то движухи.

Т.к. вопросы недвижимости всегда занимали мои мысли, то главным вопросом движухи стал такой: Стоит ли покупать дом-таунхауз сейчас, на пике цен в ноябре 2013-го (нет, ну правда ж, сейчас про пик цен смешно было?), или же лучше сейчас затаиться, переждать, инвестировать деньги во что-то другое, а через 5 лет триумфально продемонстрировать свою правоту в этих предсказаниях с точки зрения финансов. Полные условия и дискуссия были здесь: https://forum32.borninussr.ca/viewtopic.php?f=11&t=6182

Наконец-то, не прошло и двух лет с ноября 2018-го, мы попытаемся подвести некоторые итоги – какая же стратегия была лучше в ноябре 2013-го – купить собственную недвижимость, или продолжать жить в ренте чуточку дешевле, но свободные деньги инвестировать во что-то другое.

Вся информация была получена, и все расчёты были сделаны с помощью профессионального риэлтора Натальи Слобидкер, которая любезно согласилась помочь разобраться во всех этих типичных и не очень, репрезентативных и не совсем примерах недвижимости, за что огромное ей спасибо. Наталья входит в топ риэлторов по Онтарио, и является специалистом не только в вопросах покупки-продажи, но также и стейджинга, дизайна, ремонта и всей остальной предпродажной подготовки дома, поэтому, думаю, её мнение вполне можно считать экспертным.

* * *

Мммда, несколько затянулось у нас подведение итогов.

Не снимая вины с себя, могу лишь заметить, что выбранный объект недвижимости оказался немного неудачным примером ввиду некоторой нехарактерности и нетипичности. Именно этот таунхауз не выставлялся на продажу в выбранное время (ноябрь 2018 плюс-минус полгода), а подобный (с всего лишь одним туалетом на втором этаже) найти было непросто.

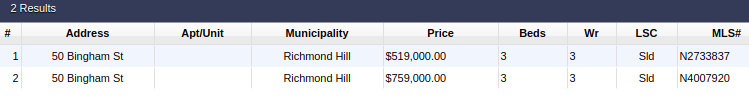

Оттого условия предлагаю чуточку изменить – как пример мы возьмём другую недвижимость, немного более стандартную. Вот такую: 50 Bingham St в Ричмонд Хилле, около пересечения Yonge/MajorMackenzie.

В сентябре 2013-го этот таунхауз был продан за 512 тысяч канадских долларов.

После чего он был продан в феврале 2018-го за 747 тысяч канадских долларов.

Обе продажи были ниже запрошенной цены, т.е. никакого ажиотажа-паники и эмоциональных multiple offers не было, примем это как признак реальной цены.

Вот скриншот, по клику откроется картинка с более подробной информацией.

* * *

Далее будут идти скучные цифры, повторяющие начальные условия.

Closing costs:

Я “вкладываю” даунпеймент $51,200 (10%), плюс, скажем, около $2,000 (для ровного счёта) уйдут на адвоката и прочие расходы по закрытию сделки.

Плюс $6,715 land transfer tax.

Таким образом, всего на закрытие нам надо $60К.

На дом мне надо взять моргидж $460,800, к нему добавляется 2% CMHC mortgage insurance, в итоге моргидж получается $470К.

Я беру займ на эту сумму на 5 лет под 3.5% fixed (25 лет amortization period, примерно такие были рейты осенью 2013-го), что нам даёт платёж $2350 в месяц, при этом через 5 лет я останусь должен банку $405K.

Налог на недвижимость для него – около $3500 в год ($290 в месяц), это некая усреднённая величина за 5 лет.

Дополнительно к расходам на дом добавим property insurance (скажем, 70 долларов в месяц), плюс 90 долларов в месяц на непредвиденные расходы по ремонту (сантехника вызвать или дишвошер новый купить раз в пятилетку). В итоге получаем $2800 в месяц.

Принимаем рент подобного таунхауза в $2000.

В сентябре 2013-го подобного уровня таунхауз на 9241 Bathurst St #6 сдали за 1900, с учётом ежегодно допустимого повышения рента в 1.5-2% это как раз получится около $2000 средняя цена за 5 лет.

Т.е. с моей стороны ежемесячные расходы: $2800 в месяц.

С вашей стороны: $2000 в месяц на рент.

Плюс у вас есть оставшиеся $800 в месяц (60 месяцев по $800 = $48К) – чтоб уровнять расходы, их вы можете инвестировать также по своему выбору. Т.к. $800 в месяц будут инвестироваться каждый месяц, т.е. первые 800 будут работать 60 месяцев, вторые 800 – 59 месяцев, … последние 800 – 1 месяц, то можем рассматривать эти деньги как дополнительную инвестицию $48K, но процент заработанного вами за 5 лет интереса уменьшаем в 2 раза (т.к. в среднем каждый из ваших 60 платежей будет работать всего 30 месяцев).

* * *

Насколько я помню, была зафиксирована одна ставка против (https://forum32.borninussr.ca/viewtopic.php?p=120218#p120218). Идея её была в покупке на все деньги серебрянных монет, и просто ожидании 5 лет, а более конкретно вот такое:

…у меня “есть” $60К и $800 в месяц на протяжении 5 лет.

“беру” заем $42,500 на 5 лет под 5% годовых (месячный платеж в погашение заема $800)

на эти $102,450 “покупаю” 4,060 Silver Canadian Maple Leaf Royal Mint монеты в унцию каждая чистейшего 9999 пробы серебра. “зарываю” их в потаенном месте на 5 лет… (цифры чуточку подкорректированы, отражая чуточку изменившиеся начальные условия).

* * *

Неспешно прошли 5 лет (на самом деле чуточку меньше).

Начальные условия у всех были одинаковы: 60 тысяч наличными.

Подсчитываем деньги.

В феврале 2018-го этот таунхауз был продан (ну да, реально продан) за 747 тысяч канадских долларов. После минус 3.5% риэлторам, минус $2000 лоерам (не знаю, сколько реально это стоит, но так, приблизительно), и минус $405K банку владелец недвижимости получает на руки около, извините, 313 тысяч канадских долларов. Инвестировав, напомню, 60 тысяч за 5 лет до этого.

Я не смог найти стоимость серебрянных монет на то время 🙁

Но по графику исторических цен на серебро вроде вырисовывается, что в ноябре 2013-го серебро стоило около US$20 за унцию, а в ноябре 2018-го – около US$14.50 за унцию.

Т.е. условно проинвестированные $102,450 уменьшились по крайней мере на 35%.

Оттого, главный вывод:

На мой взгляд, правильность инвестирования в недвижимость в ноябре 2013-го, по сравнению с инвестированием в серебро, несомненна.

Некоторые цифры остались приблизительными (скажем, в феврале 2018-го долг банку оставался более 405К), но общей картины они не меняют.

* * *

Можно, впрочем, несколько упростить задачу.

Вот сейчас, оглядываясь назад и имея все графики, скажите, куда можно было бы инвестировать, чтоб получить хотя бы сравнимую с покупкой недвижимости прибыльность? Точечные и малопредсказуемые вещи вроде покупки акций определённой компании (или покупки нужного билета Спортлото) не предлагать!

* * *

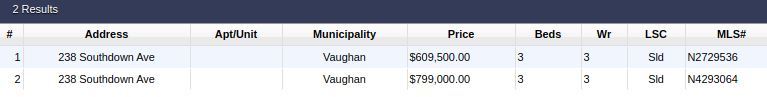

Кстати, вот вдогонку вам ещё один похожий пример.

Вот этот таунхаус около перекрестка Bathurst / Major Mackenzie был продан в конце октября 2013-го за 605 тысяч канадских долларов, а потом в ноябре 2018-го продан за 870 тысяч – здесь разница ещё более весомой получается.

По клику в эту картинку – более подробная информация.

Если у кого-то будут какие-то сопутствующие вопросы по вот этим ценам и домам (ну и по всем остальным тоже) – обратитесь к Наталье Слобидкер (natalia@tophomes.ca или 416 333 7418), она более подробно сможет рассказать, какие аргументы и предположения здесь в этих расчётах принимались во внимание.

Кстати, если вы обратитесь к Наталье для покупки или продажи вашей недвижимости, то по кодовой фразе “Я нашёл вас по постингу в блоге/группе Born In USSR” вам выдадут премию в размере 1000 долларов (нет, вы не ошиблись в количестве нулей, это тысяча канадских долларов) в виде гифт-карточки Amazon или Home Depot (по вашему выбору), если ваша сделка состоится.

Ах, не благодарите!

Ты лучше скажи почем стоит пропиарится в твоём бложике? Может еще заказчики найдутся 🙂

Да уж конечно, деньгами завалили. Пиартесь, кто хочет.

Я несколько месяцев искал кого-то с риэлторовской лицензией и доступом к ихней системе, чтоб историю продаж посмотреть, никому и забесплатно не хочется саморекламироваться… 🙂